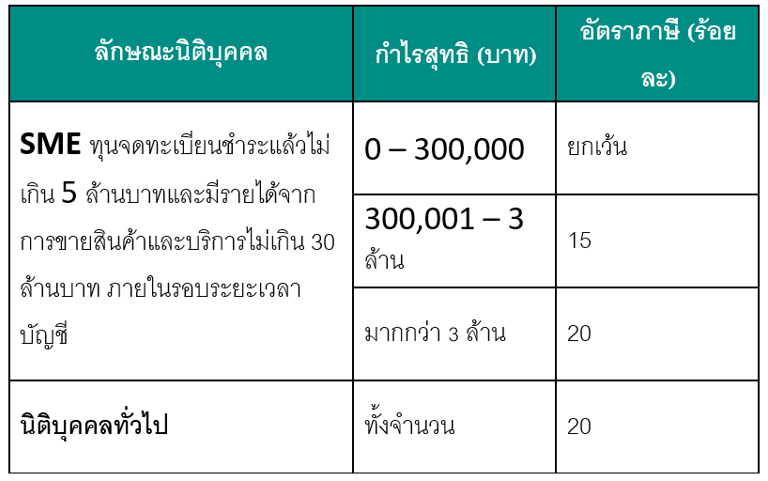

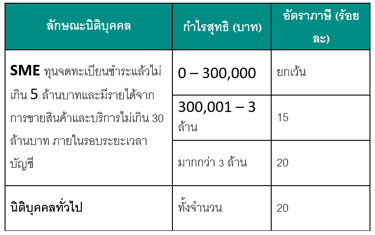

ภาษีเงินได้นิติบุคคลสำหรับผู้ประกอบการ SME และสิทธิประโยชน์ทางภาษี

อัตราภาษีเงินได้นิติบุคคล (ภ.ง.ด.51 , ภ.ง.ด.50)

ภาษีเงินได้นิติบุคคลครึ่งรอบระยะเวลาบัญชี (ภ.ง.ด.51)

รายได้และรายจ่ายในรอบ 6 เดือนแรก นับแต่วันเริ่มต้นของรอบระยะเวลาบัญชี โดยใช้เกณฑ์สิทธิในการรับรู้รายได้และรายจ่าย

วิธีการคำนวณ: กึ่งหนึ่งของประมาณการกำไรสุทธิที่กระทำในรอบระยะเวลาบัญชี x อัตราภาษีเงินได้นิติบุคคล

*ประมาณการกำไรสุทธิขาดไป เกินกว่าร้อยละ 25 จะต้องเสียเงินเพิ่ม ร้อยละ 20 ของภาษีจากกำไรสุทธิที่ประมาณการขาดไป

ภาษีเงินได้นิติบุคคลสิ้นรอบระยะเวลาบัญชี (ภ.ง.ด.50)

รายได้และรายจ่ายที่เกิดขึ้นในรอบระยะเวลาบัญชี โดยใช้เกณฑ์สิทธิในการรับรู้รายได้และรายจ่าย

วิธีการคำนวณ: กำไรสุทธิ x อัตราภาษีเงินได้นิติบุคคล

การหักค่าสึกหรอและค่าเสื่อมราคาสินทรัพย์ในอัตราเร่ง

1. ทรัพย์สินประเภทคอมพิวเตอร์ รวมทั้งอุปกรณ์และโปรแกรมคอมพิวเตอร์

a. หักค่าสึกหรอและค่าเสื่อมราคาเบื้องต้นในวันที่ได้ทรัพย์สินมา ในอัตราร้อยละ 40 ของมูลค่าต้นทุน

b. มูลค่าต้นทุนส่วนที่เหลือ ให้หักภายใน 3 รอบระยะเวลาบัญชี นับแต่วันที่ได้ทรัพย์สินนั้นมา

2. ทรัพย์สินประเภทอาคารโรงงาน

a. หักค่าสึกหรอและค่าเสื่อมราคาเบื้องต้นในวันที่ได้ทรัพย์สินมาในอัตราร้อยละ 25 ของมูลค่าต้นทุน

b. มูลค่าต้นทุนส่วนที่เหลือ ให้หักได้ในแต่ละรอบระยะเวลาบัญชี ไม่เกินร้อยละ 5 นับแต่วันที่ได้ทรัพย์สินนั้นมา

3. ทรัพย์สินประเภทเครื่องจักรและอุปกรณ์ของเครื่องจักร

a. หักค่าสึกหรอและค่าเสื่อมราคาเบื้องต้นในวันที่ได้ทรัพย์สินมาในอัตราร้อยละ 40 ของมูลค่าต้นทุน

b. มูลค่าต้นทุนส่วนที่เหลือ ให้หักได้ในแต่ละรอบระยะเวลาบัญชี ไม่เกินร้อยละ 20 นับแต่วันที่ได้ทรัพย์สินนั้นมา

เงื่อนไข: ต้องเป็นบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีสินทรัพย์ถาวร (ไม่รวมที่ดิน) ไม่เกิน 200 ล้านบาท และ จ้างแรงงาน ไม่เกิน 200 คน

ศึกษารายละเอียดเพิ่มเติมได้จาก พระราชกฤษฎีกาฉบับที่ 145/2527 | กรมสรรพากร - The Revenue Department (rd.go.th)